24년 10월 31일 코스닥시장에 상장할 기업인 성우는 배터리 화재를 막는 톱캡어셈블리를 만드는 회사로 10월 21일부터 22일 양일간 일반투자자들 대상으로 청약에 돌입하는데요, 성우 공모주에 대한 수요예측결과 및 청약일정, 성우가 하는 일에 대해 알아보도록 하겠습니다.

목차

성우 공모주 수요예측결과

성우 공모주는 10월 10일부터 10월 16일까지 기관투자자들 대상으로 수요예측을 진행한 결과 단순경쟁률 516.19 대 1로 참여기관의 98.5%가 공모가 밴드 상단을 초과하는 가격을 제시했습니다. 이번 상장으로 300만 주를 전량 신주로 모집할 계획으로 주관사는 한국투자증권에서 진행할 예정입니다.

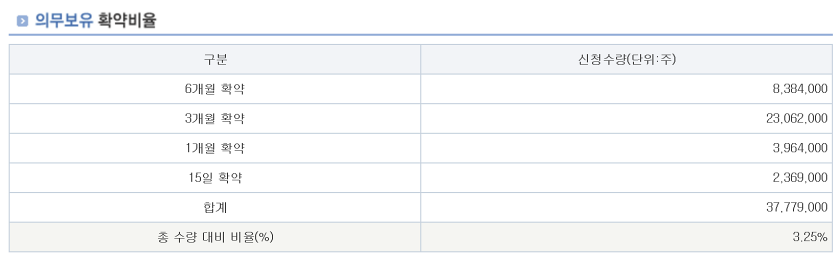

그렇다면 성우 공모주 경쟁률 및 의무보유확약비율을 어떻게 되는지 확인해 보도록 하겠습니다.

✅수요예측기간 : 24년 10월 10일 ~24년 10월 16일

✅희망공모가액 : 25,000원~29,000원

✅참여기관건수 : 516.19 : 1

✅신청주식수 : 1,161,423,600 주

✅단순경쟁률 : 516.19 : 1

✅확정공모가 : 3만 2000원 확정

✅의무보유확약비율 : 3.25%

더 자세한 수요예측결과는 성우 증권신고서를 참고하시면 됩니다.(파일첨부)

성우 공모주 청약일정

성우 공모주의 일반투자자 대상으로 진행하는 청약일정은 24년 10월 21일 ~ 24년 10월 22일 한국투자증권을 통해 진행됩니다.

✅청약일정 : 24년 10월 21일 ~24년 10월 22일

✅상장일 : 24년 10월 31일(코스닥 상장)

✅배정일 : 24년 10월 21일

✅납입일, 환불일 : 24년 10월 24일

✅주관사 : 한국투자증권. https://securities.koreainvestment.com/

-메인 메뉴> 뱅킹/청약/대출 선택> 청약> 공모주/실권주 청약 신청하기 선택하시면 됩니다.

-PC 또는 스마트폰 앱에서도 청약신청이 가능합니다.

✅일반청약자 대상으로 배정된 물량은 750,000주(25.0%) 해당합니다.

✅성우는 이차전지의 폭발을 방지하는 기능을 수행하는 부품인 탑캡어셈블리 제조 및 판매하는데 주요 매출처는 LG에너지설루션이 2024년 반기 기준으로 당사 매출액의 71,04% 차지하고 있습니다. 특정 거래처에 대한 매출 편중되어 있다는 점을 고려하시면 좋을 듯합니다.

✅성우의 경우 이차전지 탑캡어셈블리 매출은 모두 이차전지 산업의 영향을 받고 특히 원통형 배터리에 적용되는 제품으로 원통형 이차전지 원통형 배터리 생산에 편중되어 있습니다.

✅성우의 경우 공모 후 당사의 최대주주 및 특수관계인이 74,94% 지분을 소유하게 되는데 투자 수익을 극대화하는 방식으로 지배지분을 매각할 수 있는 위험이 있습니다. 시장 가격의 부정적인 영향을 줄 수 있습니다.

✅공모주식 등을 포함한 상장예정주식수는 15,045,670주 중 23.09%에 해당하는 3,473,525주는 상장 직후 유통가능 물량으로 시장에 바로 출회 가능성이 있고 주가가 하락할 수 있으니 참고하시길 바랍니다.

성우 기업개요(+자금계획)

성우는 30년이 넘는 업력을 지닌 이차전지 안전 부품 전문업체로 배터리 화재를 막는 물리적 안정장치인 톱캡어셈블리가 주력으로 테슬라 관련주로 꼽히기도 합니다.

특히 성우는 신규 사업의 일환으로 차세대 4860(지름 46mm, 길이 80mm) 배터리 탑캡 어셈블리를 개발 중이며, 연내 본격 양산합니다. 기존 배터리보다 에너지 밀도가 5배 이상 높고 주행거리가 16% 향상돼 수요가 빠르게 증가할 것으로 보입니다. 지난해 매출액은 1천466억 5천900만 원, 영업이익 289억 2천200만 원 기록, 올 상반기 매출액은 699억 원, 영업이익은 103억 원입니다.

이 회사의 성공에는 오랜 역사와 초정밀 금형 및 프레스 기술, 그리고 진보된 품질 관리. 성우는 핵심제품인 '탑캡 어세이(Topcap Ass'y)'를 중심으로 글로벌 고객과 탄탄한 관계를 구축해 왔습니다. 코스닥 상장에 이어 성우는 4680 배터리 부품 선두 생산업체로서의 입지를 확고히 하고, 적극적인 신제품 개발을 통해 제품 포트폴리오를 다각화한다는 계획입니다. 이번 기업공개(IPO)로 조달된 자금은 북미 시장 진출을 중심으로 4680개 배터리 부품 생산 및 시설 투자에 사용될 예정입니다. 성우 박종헌 대표는 “코스닥 상장을 통해 성우가 이차전지 안전부품 시장의 글로벌 리더로 거듭날 수 있게 됐다”며 주주 및 투자자들의 관심에 감사를 표했습니다.

공모 자금 계획은 기존 고객사의 증가하는 수요층에 따라 생산설비 투자 및 해외진출, 신규제품 개발 투자자금 지출이 증가할 예정으로 자금을 사용할 계획이라고 합니다. 26년까지 자금을 분배하여 사용할 예정입니다.

한국투자증권에서 진행하는 성우 공모주에 대해 알아봤습니다. 성우 공모주 청약신청에 도움이 되셨으면 합니다.

'생활정보공유 > 유용한 생활정보' 카테고리의 다른 글

| 실손보험 청구 앱 '실손 24' 홈페이지 이용방법 및 주의사항(+보험개발원, 네이버페이) (0) | 2024.10.25 |

|---|---|

| 한탄강 물윗길 트래킹 코스, 매표소(입장료), 주차, 운영기간(+주상절리) (0) | 2024.10.23 |

| 웨이비스 공모주 수요 예측 결과 및 청약 일정, 기업 개요(+대신증권) (0) | 2024.10.17 |

| 클로봇 공모주 수요예측결과 및 청약일정(+1일차 경쟁률, 미래에셋증권) (0) | 2024.10.17 |

| 씨메스 공모주 수요예측결과 및 청약일정, 기업개요 정리(+삼성증권) (0) | 2024.10.14 |